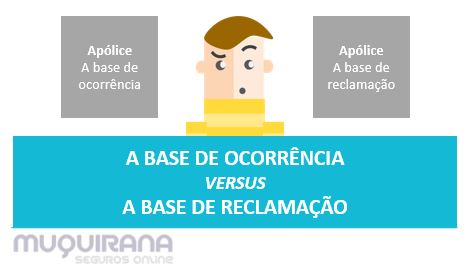

Entenda qual a diferença na cobertura de apólices a base de ocorrência e apólices a base de reclamação!

Entenda qual a diferença na cobertura de apólices a base de ocorrência e apólices a base de reclamação!

É importante que o consumidor-segurado entenda o que são apólices a base de ocorrência, apólices a base de reclamação e a diferença entre esses tipos. Isso influencia diretamente na garantia dos seguros após seu vencimento, quando existe grande confusão sobre prazos prescricionais.

No post de hoje explicaremos tudo isso, mostrando como essas informações aparecem nas cláusulas contratuais de algumas seguradoras.

Somos especialistas em seguros individuais e empresariais! Visite nosso site para orientação e cotação ;)

Apólice a base de ocorrência

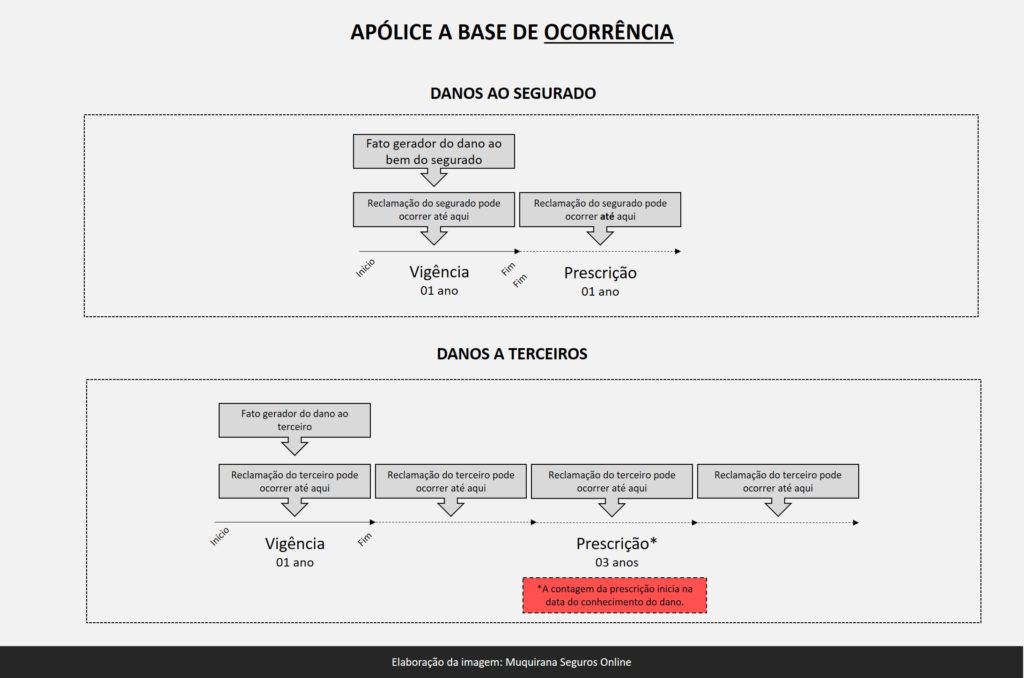

O seguro com apólice a base de ocorrência garante cobertura para danos cujo fato gerador ocorre durante a vigência da apólice e cujos prejuízos são reclamados durante a vigência ou dentro do prazo prescricional determinado na legislação.

Os limites de cobertura são sempre aqueles da apólice durante a qual ocorreu o sinistro. Se 1) ocorre um sinistro durante a vigência, 2) o seguro vence, 3) é renovado em nova apólice, 4) e então os danos são reclamados, os limites a serem considerados serão aqueles que estavam vigentes na primeira apólice (em “1”). Ainda que a reclamação dos danos tenha ocorrido quando a nova apólice já existia (em “3”), o fato gerador ocorreu na apólice anterior (em “1”) e, portanto, os limites da nova apólice não tem validade.

Prescrição: O Código Civil de 2002 coloca prazo de prescrição de 01 ano do segurado em relação a seguradora; e prazo de 03 anos de terceiros com relação ao segurado-causador. Maiores detalhes neste vídeo.

A Imagem 1 abaixo resume essas informações.

Importância da Constatação de Sinistro

É comum as Condições Gerais (cláusulas contratuais) determinarem que o segurado se obriga a comunicar imediatamente a seguradora sobre eventuais sinistros. A não comunicação pode gerar recusa na análise de sinistro a pretexto de que o segurado omitiu informações da seguradora e desrespeitou o princípio de boa-fé e transparência entre as partes. Não estamos dizendo que achamos isso certo ou errado, mas como orientação ao consumidor, recomendamos que sempre faça a constatação do sinistro no máximo no dia seguinte. A constatação deixará registrado que você informou a seguradora sobre a ocorrência, ainda que só vá efetivamente acionar o seguro meses depois.

Quais ramos são a base de ocorrência?

O modelo é escolhido pela seguradora quando ela cria seus contratos de adesão. Por isso, diferentes seguradoras podem usar diferentes modelos para os mesmos ramos. Contudo, o mais comum é o uso do modelo a base de ocorrência por influencia do órgão regulador, a SUSEP, que coloca esta sugestão em diversas de suas Circulares.

As apólices de ocorrência são as mais comuns no Brasil. São adequadas para seguros de danos cujo foco está na garantia de bens. É o caso, por exemplo, do seguro de automóvel, seguro residencial, seguro de equipamentos etc.

Isso não significa que não existam apólices de outros ramos a base de ocorrência. Também pode-se encontrar apólices de responsabilidade civil (RC) a base de ocorrência. Nos seguros RC o interesse segurado não está ligado a bens do segurado, e sim a prejuízos decorrentes de danos causados a terceiros. É para apólices de RC que o modelo a base de reclamação, que veremos a seguir, pode aparecer com mais frequência.

Em inglês: Esse modelo é comumente chamado de “occurrence” em inglês.

Apólice a base de reclamação

As apólices a base de reclamação são mais difíceis de entender. Mas sem pânico, vamos apresentar as informações da forma mais didática possível.

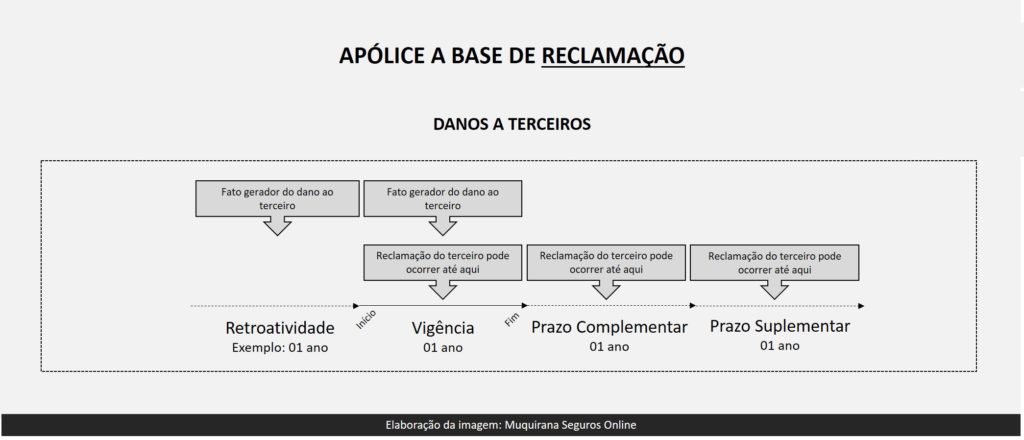

O seguro com apólice a base de reclamação garante cobertura para danos cujo fato gerador ocorre durante a prazo retroativo ou na vigência da apólice e cujos prejuízos são reclamados durante a vigência ou dentro do prazo complementar e prazo suplementar.

O prazo de retroatividade é aquele anterior ao início da vigência, decorrente de apólices anteriores que foram renovadas anualmente. Também é possível contratar retroatividade em seguros novos, mas dependerá de análise e aprovação da seguradora.

O prazo complementar inicia após o vencimento da apólice original. Por determinação da SUSEP ele é gratuito e com duração de 01 ano.

O prazo suplementar inicia após o vencimento do prazo complementar. Ele é garantido mediante pagamento de prêmio (preço) adicional e tem duração de 01 ano.

Os limites de cobertura são sempre aqueles da apólice vigente no período da reclamação.

A Imagem 2 procura sintetizar todas essas informações.

Importância da Renovação

Quando a apólice a base de reclamação é renovada anualmente dentro da mesma seguradora, ela vai ganhando uma “cauda” de retroatividade. Fato que ocorreram durante a retroatividade estarão cobertos dentro do limite da apólice vigente na reclamação (e não na ocorrência). Por isso é extremamente importante buscar sempre renovar na mesma seguradora, para garantir a existência dessa cauda longa e ficar coberto mesmo para fatos geradores muito antigos.

Se o consumidor-segurado muda recorrentemente de seguradora na renovação de apólice a base de reclamação, ele perde essa cauda longa de retroatividade. A nova seguradora pode comprar a retroatividade da antiga seguradora, mas isso não é comum. Como a diferença de preço no geral não é grande, evite ficar mudança de seguradora neste tipo de apólice.

Quais ramos são a base de reclamação?

O modelo a base de reclamação é indicado para apólices de responsabilidade civil (RC). Esses seguros geralmente garante riscos de longa latência (long-term exposure): o período de tempo entre o fato gerador e o aparecimento do dano/perda pode ser bastante longo.

É o caso, por exemplo, de um acidente de trabalho cuja sequela de manifesta nos mais tarde. Medicamentos cujo danoso efeito colateral só se faz conhecido décadas após o início de sua comercialização. Ou procedimento médico cuja sequela aparece apenas muitos anos após sua realização.

Para seguros RC que lidam com este tipo de risco, o modelo a base de reclamação protege a seguradora de ter que indenizar prejuízos que sejam reclamados décadas e décadas após vencimento do prazo prescricional.

História do modelo a base de reclamação

Esse modelo nasceu nos EUA nos anos 60. Foram movidas ações coletivas com reclamação de indenização por danos corporais decorrentes da inalação de amianto¹. As doenças respiratórias causadas pelo amianto podem demorar décadas para se manifestar. Até então, as apólice de RC eram comercializadas a base de ocorrência e não reclamação. As seguradoras americanas tiveram que indenizar grandíssimas montas de riscos de anos atrás, que não estavam em seu radar. Com risco de comprometimento de todo o mercado de seguros de RC, foi necessária a criação do modelo a base de reclamação para evitar este tipo de rombo e risco de quebradeira no setor.

No exterior, praticamente todos seguros RC são a base de reclamação desde os anos 60. No Brasil, em plano ano 2018, ainda existe a prática de seguros RC a base de ocorrência.

Em inglês: Esse modelo é chamado de “claims made” em inglês.

Vantagens e Desvantagens

Como você viu, a maior diferença entre esses dois modelos de contrato está na extensão do período de cobertura. Isso se refletirá também nos preços e na adequação do contrato a cada tipo de risco. Por essas razões cada modelo tem vantagens e desvantagens particulares.

Para maiores detalhes sobre esse ponto, recomendamos a leitura deste post e deste post sobre as vantagens e desvantagens das apólices a base de ocorrência e a base de reclamação, respectivamente.

Nosso foco está na especialização técnica em seguros! Visite nosso site para orientação e cotação ;)

¹ Para detalhes, ver Polido, Walter – “Seguros de Responsabilidade Civil: Manual Prático e Teórico”.