Saiba quem é responsável por pagar as guias dos impostos da isenção fiscal de IPI e ICMS para pessoas com deficiência no seguro de automóvel!

Saiba quem é responsável por pagar as guias dos impostos da isenção fiscal de IPI e ICMS para pessoas com deficiência no seguro de automóvel!

No post de hoje explicaremos quem é responsável pelo recolhimento dos impostos nos casos de indenização integral de veículo adquirido com isenção fiscal de IPI e ICMS para pessoas com deficiência: seguradora ou proprietário? Explicaremos que o processo de baixa dos impostos é precedido pela geração das guias e mostraremos como isso aparece nas cláusulas contratuais.

Aproveite e peça sua cotação de seguro com cobertura especial para isenção PCD com a gente!

Recomendação!

Se você ainda não sabe como funcionam os seguros de automóvel com cobertura especial para quitação dos impostos de isenção para PCD, antes de ler este texto, leia este outro post: “5 dicas de seguro para carro PCD com isenção de IPI e ICMS”.

Gerar guias e quitar impostos são coisas diferentes

Como você deve ter lido no texto recomendado acima, atualmente as seguradoras com cobertura opcional para quitação dos impostos de isenção para pessoas com deficiência são Porto Seguro e Itaú (integrantes do mesmo grupo empresarial) e a Tókio Marine (companhia japonesa com forte atuação no Brasil).

Enquanto a Porto e Itaú oferecem cláusula opcional adicional para quitação dos impostos, a Tókio oferece opção de contratação de até 130%, de modo que o proprietário terá até 30% adicionais para quitação dos impostos. Apesar de formas diferentes de garantia de quitação dos impostos, em todas as três seguradoras o segurado ficará com ao menos 100% da Tabela FIPE (ou valor determinado) em mãos ao final do processo de indenização, de modo que conseguirá adquirir novo veículo equivalente ao anterior mesmo antes do prazo de 02 anos estipulado pela Receita e Ministério da Fazenda para nova isenção de IPI e ICMS.

Sabendo disso, vem a pergunta: Quem é responsável por quitar os impostos? A seguradora ou o segurado?

O primeiro passo para responder esta questão é entender que para que os impostos sejam quitados, primeiramente é necessário gerar as guias para recolhimento dos impostos. Portanto a quitação dos impostos depende, fundamentalmente, de ao menos dois passos diferentes: 1) gerar as guias e, após 2) quitar os impostos para que os mesmos sejam baixados e o veículo liberado.

Portanto é necessário entender o papel não somente na quitação dos impostos, mas primeiramente na geração das guias.

Quem deve gerar as guias dos impostos?

As guias só podem ser geradas pelo próprio proprietário, por isso a seguradora não pode interferir nesse procedimento. Este procedimento é de total responsabilidade do proprietário segurado.

Quem deve recolher os impostos?

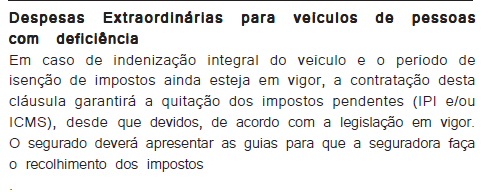

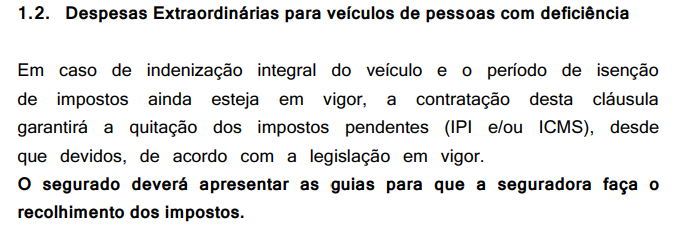

As informações de quem deve recolher os impostos deverão constar nas Condições Gerais, as quais são as cláusulas contratuais detalhadas do seguro. Porto e Itaú trabalham de forma diferente da Tókio:

- Porto Seguro e Itaú: Após as guias serem apresentadas pelo segurado, a seguradora se encarrega de fazer o recolhimento dos impostos, desde que contratada a cláusula especial de quitação de impostos para isenção PCD.

- Tókio Marine: O proprietário é responsável por gerar as guias e quitá-las. Deverá apresentar o comprovante de quitação à seguradora. Se não tiver recursos para fazer a quitação, é possível pleitear o adiantamento de parte da indenização para isso, porém estará sujeito à análise da seguradora.

Abaixo separei os trechos das Condições Gerais de todas as três seguradoras onde você confere essas informações.

Nas seguradoras sem cobertura especial para quitação dos impostos

Por fim, vale ressaltar que as informações acima são válidas para seguradoras com cobertura especial para quitação dos impostos de pessoas com deficiência com isenção de IPI e ICMS. Há seguradoras com aceitação para veículos adquiridos com isenção fiscal, porém sem cobertura especial para os impostos.

Nestas os procedimentos podem variar em relação aos mencionados acima, sendo importante checar caso a caso. Contudo, a variação será conforme a diferença apresentada entre Porto/Itaú e Tókio: o proprietário sempre será responsável pela geração das guias e, ao final, haverá as alternativas de a seguradora ou o segurado fazer a quitação, conforme regra prevista nas Condições Gerais.

A maior diferença nesses casos é que, como não há cobertura especial dos impostos, o segurado receberá uma indenização integral final menor já que os impostos serão direta ou indiretamente descontados. Como o IPI + ICMS ficam em torno de 21% a 25%, a indenização final será em torno de 75% à 79% ao invés dos 100% recebidos nos seguros com cobertura especial para isenção PCD.

Caso eu tenha feito o Seguro prometento indenização pela tabela Fip….mesmo assim eu receberia menos de 100% do valor do veiculo??… ..

Olá Cláudio, tudo bom? :)

O seguro garantirá sempre o percentual contratado na apólice. Se foi contratado 100% da Tabela Fipe, está será a garantia do seguro em caso de indenização integral.

O ponto é que a Receita e órgãos competentes exigirão o recolhimento dos impostos para que possa ser feita transferência de propriedade do veículo sinistrado para a seguradora. Ao recolher os impostos, no final, o senhor terá um valor menor em mãos. Não porque a seguradora não garantiu os 100%, mas porque a Receita e demais órgãos exigem o recolhimento dos impostos.

Apoie nosso trabalho e se inscreva em nosso canal no Youtube! Assista aqui: https://youtu.be/9yGyQFF6ISk

Saudações muquiranas!

Boa tarde! Estou com uma dúvida referente a legislação:

diz assim:

Cláusula quinta O adquirente deverá recolher o imposto, com atualização monetária e acréscimos legais, a contar da data da aquisição constante no documento fiscal de venda, nos termos da legislação vigente e sem prejuízo das sanções penais cabíveis, na hipótese de:

I – transmissão do veículo, a qualquer título, dentro do prazo de 2 (dois) anos da data da aquisição, a pessoa que não faça jus ao mesmo tratamento fiscal;

II – modificação das características do veículo para lhe retirar o caráter de especialmente adaptado;

III – emprego do veículo em finalidade que não seja a que justificou a isenção;

IV – não atender ao disposto no § 3º da cláusula quarta.

Parágrafo único. Não se aplica o disposto no inciso I desta cláusula nas hipóteses de:

I – transmissão para a seguradora nos casos de roubo, furto ou perda total do veículo;

II – transmissão do veículo em virtude do falecimento do beneficiário;

III – alienação fiduciária em garantia.

———————- OU SEJA, DA A ENTENDER QUE NO CASO DE TRANSFERÊNCIA PARA SEGURADORA, NÃO PRECISA QUITAR O ICMS? É ISSO??

Antecipadamente agradeço pelos esclarecimentos e parabens pelas informações divulgadas!

Olá Felipe, tudo bom? :)

Poderia nos informar de qual lei/ato/normativo o trecho foi tirado? Assim poderemos nos contextualizar melhor ;)

Debatemos este assunto neste outro post, recomendamos a leitura: “Seguro auto com isenção e ATO DECLARATÓRIO INTERPRETATIVO SRF 15”

Apoie nosso trabalho e se inscreva em nosso canal no Youtube! Assista aqui: https://youtu.be/9yGyQFF6ISk

Saudações muquiranas!